先回「相続税額が必要になる財産額はいくらから?」の続きです。

【質問】

先日、父親が亡くなりました。私(長男)は預金と自宅を相続しますが、相続税申告は必要ですか?また、相続税はいくらぐらいかかりますか?

前提条件

被相続人:父

相続人 :長男

財産内容:預金 3,000万円、自宅 5,000万円 合計8,000万円

【回答】

被相続人(=亡くなった方)である父親が保有していた財産の評価合計額が、基礎控除額を超える場合は、相続税申告が必要です。相続税額は、基礎控除額を超える部分に税率を乗じて計算されます。

【解説】

前回は相続税の納税義務について、解説させていただきました。今回は、「納税義務があるのは分かったけど、いくらかかるの?」という疑問にお答えいたします。

相続税額の計算のおおまかな流れは、「最初に家族全体の相続税額を計算する。その後、家族全体の相続税額を、各相続人の相続割合で按分し、各相続人の相続税額を計算する。」となっております。

具体的な計算の流れは以下の通りです。

①被相続人が保有していた全財産の合計額から基礎控除額を差し引き、その超える金額(=課税される財産額)を算出する。

②課税財産額を法定相続割合で各人に配賦し、各人の課税財産額を計算する。

③各人の課税財産額に応じて相続税率を乗じ、各人の相続税額を計算する。

④③で算出した各人の相続税額を合算し、家族全体の相続税額を算出する。

⑤④で算出した家族全体の相続税額を実際の相続割合に再度配賦。各人の実際の相続税額を算出する。

では、計算してみましょう!と行きたいところですが、一般の方が計算方法を覚えるのは難しいかと思います。。。

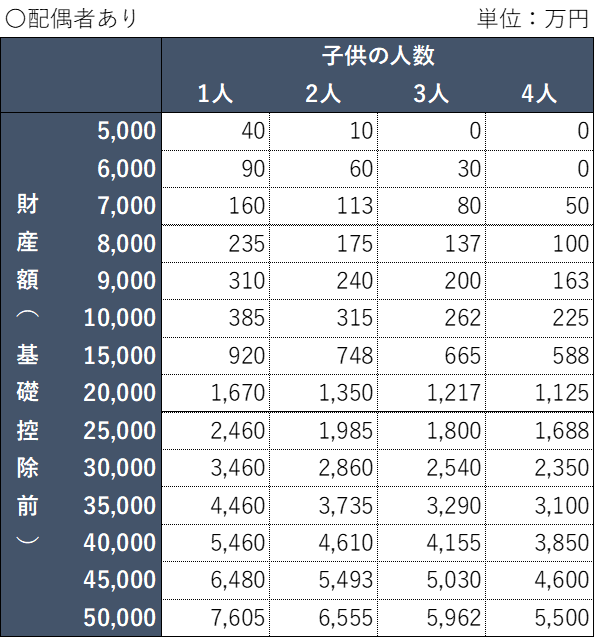

ということで、相続税の早見表をご用意いたしました。「配偶者ありver.(青)」と「配偶者なしver.(黄)」の2種類あります。ここからはその使い方をご説明いたします(ここからが大事です)。

STEP① 配偶者の有無を確認する。

相続人のうち、配偶者に関しては、税額軽減の措置があります。具体的には、配偶者が相続する財産額のうち、法定相続分または1億6,000万円のいずれか低い金額までは相続税がかかりません。相続税の趣旨は、世代間の財産移転に対し課税するものであるため、このような税額軽減の措置があります。したがって、配偶者の有無によって相続税の計算が大きく変わりますので、最初に確認しましょう。

STEP② 財産額と相続人を確認する。

相続税額の計算に影響する変数は、財産額と相続人数です。

財産額が多く、相続人数が少ないほど、相続税額は高くなります。一人当たりの相続財産が多いほど、相続税額が高くなるということです。1億円を相続人2人よりも、1億円を相続人1人の方が、税負担が重くなるのは感覚的に分かりますね。

STEP③ 適切な早見表を使用し、該当箇所を探す。

早見表には「配偶者ありver.(青)」と「配偶者なしver.(黄)」があります。上述の通り、配偶者には税額軽減措置があり、配偶者の有無によって、相続税の計算が大きく変わるためです。

適切な早見表を選択いただき、あとは財産額と子供の数が交差する箇所を見つければ、家族全体の相続税額が分かります。

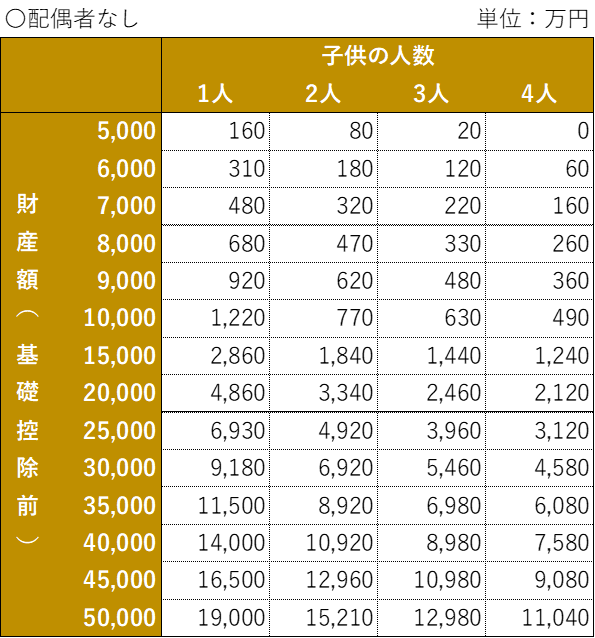

本ケースであれば、相続人に配偶者はいないため、「配偶者なしver.(黄)」の早見表を使用します。

そして、財産額と子供の人数が交差する箇所を探してください。財産額8,000万円、相続人数1人が交差する箇所は、680万円ですね。こちらが、家族全体の相続税額となります。そして、今回は相続人が長男のみですので、長男がこの680万円すべてを負担します(相続する預金3,000万円から払えそうですね)。

いかがでしたでしょうか。早見表は、法定相続割合による相続を前提に相続税額を計算したものであり、実際の相続割合や相続財産の内容によって結果が異なります。あくまでも、目安としてお考えください。しかし、自分や家族に万一が起きた時に発生する相続税額の目安を知ることで、「相続税は大丈夫かな?」という皆さまの不安が少しでも解消されれば幸甚です。ぜひ、ご活用くださいませ。

※本記事は基本的な税務の取り扱いを解説しております。例外もございますこと、ご容赦ください。